アジア諸国における会計及び税務制度 【連載第3回】ベトナム外国契約者税等

皆さんこんにちは。BDO税理士法人において顧問をしております永田ゆかりと申します。2014年までベトナムの会計事務所に勤務をしておりました。 前号に引き続き、私がご担当させて頂く今号では、現地での実務経験をベースに、ベトナムの外国契約者税と、それに関連する日越租税協定やPE(恒久的施設)についてお話いたします。

1) 外国契約者税

ベトナム企業と取引をするにあたり慎重に考えなければいけない税務の論点の一つが外国契約者税です。個人所得税、法人税も重要論点ではありますが、特に取引毎にケースバイケースで考えていかなければならず、一筋縄ではいかないのが外国契約者税になります。

外国契約者税は、ベトナム側でのサービスの輸入に対して課税されるものであり、付加価値税(VAT)、法人税(CIT)、で構成されます。サービスの提供、商品の引き渡しをベトナム国内で行う場合の商品の販売(貿易条件としてDDP、DAT、DAPを含む)、みなし輸出入(On the spot export/import)が対象です。みなし輸出入とは、例えば、物流上は商品がベトナム子会社からベトナム国内の顧客に直接納品されるが、商取引上は、日本の親会社を介するような場合に、一度輸出と輸入が行われたものをみなし、輸出入の手続きを行う取引です。

Circular 60/2012/TT-BTCが、外国契約者税の施行ガイドラインとなっています。当該通達の適用対象者は、外国契約者となります。ここで規定される外国契約者とは、外国人(ベトナムにおける居住者、非居住者かは問わない)及び外国法人(PEを有するかどうかを問わない)であり、ベトナムで事業を行い、所得を稼得する者を言います。

外国契約者税の計算及び申告納税方法においては、原則法(VAS法)、簡便法(みなし法)、折衷法(ハイブリッド法)の3つの方法が認められておりますが、みなし税率を用いるみなし法が一般的で、ハイブリッド法は建設業界やODAプロジェクトでよく使われます。

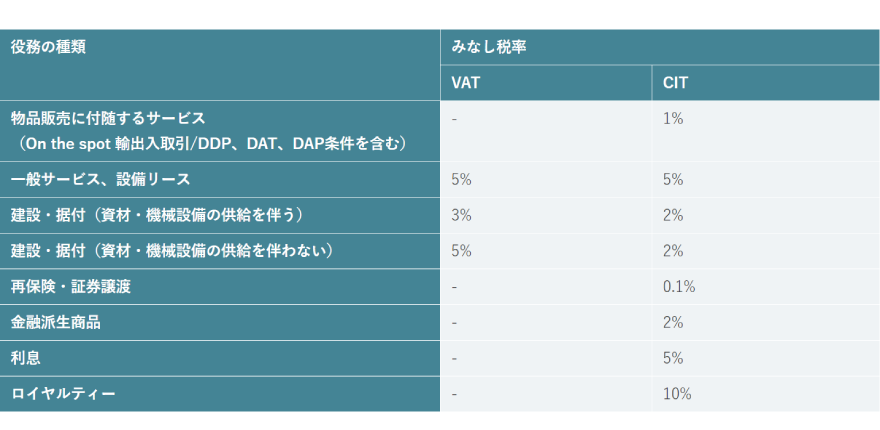

実務上最も一般的なみなし法ですが、この方法は外国契約者がタックスコードを有さず自ら申告納税が出来ない場合に採用できます。この方法では、納税の義務を負うのはベトナム側の契約者となり、支払いの都度、ベトナム側で外国契約者税の源泉徴収をする必要があります。下記は、みなし法で使用するみなし税率です。

表:税率(一部抜粋)

また、ハイブリッド法は、法人税部分に関してはVAS法を適用せずに、みなし税率を用いて計算し、VAT部分に関してのみVAS法を適用する方法で、仕入VATが多額に発生する建設業界やODAプロジェクトでよく使われる方法です。この方法では、仕入VATと売上VATとの相殺が可能になるので、みなし法に比べVAT部分を低く抑えられることも多いです。

ベトナム側の契約者も外国契約者税を含めベトナムの税制に詳しい訳ではないことが多く、税負担を巡るトラブルになることはよくみられるため、詳細で明確な契約書を作成することがビジネスをスムーズに行う上でポイントになります。税率の異なるサービスを区分していない場合、契約に含まれるサービスに係る最も高いみなし税率が全体に適用されることに留意が必要です。区分していない場合の適用税率の誤りのトラブルも実務上多いです。また、DDPの貿易条件での、ベトナム側での源泉徴収漏れもよくあるトラブルです。

また、税務調査が入り何か指摘され、当局との交渉になった場合に、契約書にどのように記載されているかが非常に重要になります。

日本から輸送される設備や機械などは高額であることが多く、それに付随し運送サービスや保険サービスなども高額になることが多く、最終的に外国契約者税も高額になるケースがほとんどです。 経済的負担やリスク負担等に関し、ベトナム契約者、外国契約者、専門家の3者で入念なタックスプランニングをたてる必要があります。

2) 日越租税協定と、日本での外国契約者税の外国税額控除可能性

―日越租税協定とベトナム国内法間での矛盾―

ここまでベトナムの外国契約者税の説明をしてきましたが、日越租税条約では、PEがなければ課税しないと規定されています(PEとは、事業を行う一定の場所であり、支店や6ヵ月を超える建築工事場などを指します。)。日越租税協定第7条では「一方の締約国の企業の利得に対しては、その企業が他方の締約国内にある恒久的施設を通じて当該他方の締約国内において事業を行わない限り、当該一方の締約国においてのみ租税を課することができる。一方の締約国の企業が他方の締約国内にある恒久的施設を通じて当該他方の締約国内において事業を行う場合には、その企業の利得のうち当該恒久的施設に帰せられる部分に対してのみ、当該他方の締約国において租税を課することができる。」と規定されています。

また、ベトナムの国内法では、「日越租税協定と国内法で何か乖離がある場合は日越租税協定を優先する」と規定されています。しかしながら、国内法の運用の面では、外国契約者税を課税している状態で、ここに矛盾が生じています。背景としては、日越租税協定を適用するための手続きが、ベトナムでは言語の問題等も含め、煩雑であること等が挙げられます。日本における租税条約の適用は届出を出すのみでシンプルなのですが、税制が洗練されている訳ではない後進国のベトナムにおいては、当地の税務署がこのような手続きの経験が浅ければ後回しにされることは必至で、多大な時間をかけながら税金の交渉をし続けるのは得策ではないという判断もあるでしょう。ベトナムの外国契約者税が、日本において外国税額控除の対象になるのか、というのが次の論点です。

―外国契約者税の日本での外国税額控除可能性―

外国契約者税は、前述の通りVAT部分とCIT部分で構成されます。

日本の国内法では、外国で課された法人税は原則として外国税額控除の対象となるものとされています。

外国税額控除に関し、日本の法人税法第69条では、下記の通り規定されています。

そこでPEがないにも関わらず、外国契約者税の法人税部分が課された場合に、日本において外国税額控除の対象となるのか、という疑問が生じます。この点、日越租税協定に違反して課された外国契約者税は日本で外国税額控除の対象とはならないという見方もあります。2014年の経済産業省の報告では、ベトナムの外国契約者税でも、そもそも日越租税協定との齟齬がある為、「租税条約に不適合な課税」ということで、日本側で外国税額控除の適用が認められない恐れがあるとされています。

ビジネスにどう影響があるか等の見積もりや試算に関しては、実務上ではケースバイケースでの取扱いとタックスプランニングが必要になる為、専門家への相談が必要になるでしょう。